Analitycy: słabe wyniki Huuuge w IV kwartale wyjątkiem, w br. wzrosną o 20 proc.

Według analityków giełdowych słabe wyniki Huuuge za IV kwartał ub.r. były wyjątkiem i prognozują, że w 2021 roku przychody i zyski spółki wzrosną o około 20 proc. Zdaniem ekspertów, giełdowa wycena firmy jest niska na tle innych producentów gier mobilnych.

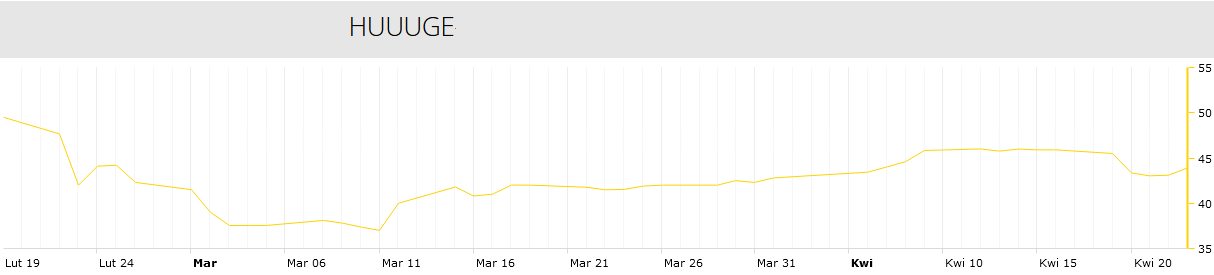

Inwestorzy chłodno przyjęli wyniki Huuuge za czwarty kwartał ubiegłego roku, opublikowane w poniedziałek po sesji. Kurs producenta gier spadł we wtorek o 5 proc., przerywając udaną passę trwającą od początku miesiąca, a w środę zniżkował o kolejne 0,7 proc.

Potem tendencja się odwróciła: w czwartek akcje podrożały o 0,2 proc., a w piątek o 1,9 proc.

Zyski Huuuge, oczyszczone o zdarzenia jednorazowe, zmniejszyły się w IV kw. w porównaniu z ubiegłym rokiem o około 80 proc. Przychody wzrosły o 24 proc., ale nie zrównoważyło to mocnej zwyżki kosztów, zwłaszcza większych nakładów na kampanie marketingowe, na które spółka wydała równowartość aż 45 proc. przychodów.

W piątek na koniec sesji kurs Huuuge wynosił 43,90 zł, o 11,3 proc. mniej niż w debiucie giełdowym firmy w połowie lutego. Daje kapitalizację spółki w wysokości 3,7 mld zł. Jej głównym akcjonariuszem jest prezes Anton Gauffin, ma 30,68 proc. akcji.

„Wzrost jest DNA tej spółki”

Analitycy biur maklerskich uważają, że niskie zyski spółki w IV kw. to wyjątkowa sytuacja, wskazują jednocześnie na wysokie trzycyfrowe wzrosty EBIT i EBITDA w całym 2020 roku.

"Rozczarowanie wynikami ze strony części inwestorów wiąże się z odpowiedzią na pytanie: jakiego rodzaju spółką chce być Huuuge? Jeżeli chce nadal rosnąć o 20-30 proc., znacząco powyżej dynamiki rynku - a mam wrażenie, że takie są plany zarządu - to wysokie inwestycje w zespoły deweloperskie są jak najbardziej uzasadnione. Jeżeli ktoś chce, żeby spółka w krótkim terminie ustabilizowała wzrost i szybko zaczęła generować wzrost zysków, to prezentuje inne podejście niż zarząd firmy" - powiedział PAP Biznes Michał Wojciechowski z Ipopema Securities.

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

"Wzrost jest DNA tej spółki, i może on być momentami okupiony niższymi marżami, jak miało to miejsce w czwartym kwartale" - dodał.

Poprawa rentowności prawdopodobnie będzie widoczna już w pierwszym kwartale tego roku. Huuuge co prawda wydał na marketing w tym okresie tyle samo co w IV kw., ale - jak zauważa Wojciechowski - jednocześnie przyspieszył wzrost przychodów grupy. Dodatkowo w IV kw. wyniki grupy obniżyły o ok. 2 mln USD koszty związane z ofertą publiczną.

Prognozowany wzrost wyników Huuuge o 20 proc.

Rynkowi eksperci, w ślad za zapowiedziami zarządu Huuuge, prognozują na 2021 rok dwucyfrowe wzrosty zarówno przychodów jak i zysków.

Firma liczy w tym roku na utrzymanie marży EBITDA, która w ubiegłym roku wzrosła do 17,2 proc., oraz dalszy wzrost przychodów. W 2020 roku sprzedaż zwiększyła się o 28 proc. i - jak wynika z szacunkowych danych Huuuge - trend ten został utrzymany w I kw.

Analitycy, w tym Michał Wojciechowski, spodziewają się w całym roku zwyżki przychodów o ok. 20 proc. Skorygowaną EBITDA szacują na około 70 mln USD, co również oznaczałoby wzrost o 20 proc.

"Nie widzę ryzyka dla naszej prognozy" - ocenia analityk Ipopema. Wojciechowski uważa, że spółka zaprezentowała we wtorek krzepiące dane o starszych grach, które są kluczowe dla wyników grupy. "Huuuge Casino" i "Billionaire Casino" wypracowały w ubiegłym roku 94 proc. przychodów, czyli 312 mln USD, o 24 proc. więcej niż rok wcześniej.

"Przede wszystkim dane po III kw. pokazywały spadek liczby graczy po szczycie pandemii, co mogło niepokoić, ale okazało się, że w IV kw. większości kohort ustabilizowała się na dobrych poziomach. Widać tu m.in. wpływ działań, które mają na celu ponowne zainteresowanie grami osób, które grały w nie w przeszłości, oraz innowacyjnej formy reklamy, tzw. grywalnych reklam, które spółka jako jedna z pierwszych wprowadziła do segmentu social casino" - ocenił analityk.

Wycena Huuuge niska na tle konkurencji

Eksperci zwracają uwagę na atrakcyjną wycenę spółki na tle porównywalnych firm.

"Przy moich prognozach Huuuge jest wyceniany na 11 EV/EBITDA. To dosyć atrakcyjny poziom. W przypadku spółek porównywalnych mówimy o wskaźniku na poziomie 14-krotności, lub nawet nieco wyższym" - powiedział PAP Biznes Wojciechowski.

Podobne głosy słychać ze strony zagranicznych analityków. Analitycy Credit Suisse wskazali w środowym raporcie, że prognozowany wskaźnik EV/EBITDA dla Huuuge na 2022 rok to 8,3, czyli średnio o 27 proc. mniej niż w przypadku innych producentów gier mobilnych. Dodali, że dyskonto ma miejsce pomimo tego, że wzrost przychodów spółki jest wyższy niż u innych firm z branży. Credit Suisse utrzymał wycenę akcji Huuuge na poziomie 53 zł.

Ken Rumph z Jefferies, który wycenia akcje Huuuge na 60 zł, w notce po wynikach spółki również ocenił, że jej wycena pozostaje niska na tle konkurentów.

Huuuge zapowiada przejęcia

Inwestorzy czekają na realizację zapowiadanych przez spółkę akwizycji, których efekty nie są uwzględnione w prognozach.

"Nie jesteśmy obecnie w stanie stwierdzić, jakie przejęcia może wykonać spółka, więc praktyką rynkową jest, że nie są one w żaden sposób odzwierciedlone w prognozach. Zwracam tu uwagę na informacje płynące z zarządu Huuuge o tym, że przyglądają się firmom mniej rozpoznawalnym, gdzie konkurencja przy akwizycjach jest mniejsza - to wiąże się z niższymi wycenami" - powiedział PAP Biznes Wojciechowski.

"Spodziewam się też, że przejęcia będą realizowane po wycenach niższych niż mnożniki samego Huuuge, przez co będą generowały dodatkową wartość dla akcjonariuszy" - dodał.

Huuuge chce przeznaczyć na nie do końca przyszłego roku ok. 200 mln USD - gotówka ta, pochodząca mniej więcej w połowie z IPO, stanowi obecnie równowartość ok. 20 proc. giełdowej wyceny Huuuge. Spółka jest w trakcie zaawansowanych rozmów z pięcioma podmiotami, a krótka lista potencjalnych celów zawiera ok. 25 pozycji. Rozważane są m.in. przejęcia w Polsce.

Mocne wzrosty nowych gier

Maciej Kietliński w rozmowie z PAP Biznes zwrócił uwagę na rosnące przychody nowych gier Huuuge. Z prezentacji spółki wynika, że wzrosły one w 2021 roku trzykrotnie, do 21 mln USD. Oznacza to, że w minionym roku ich udział w przychodach wyniósł ok. 6,3 proc., natomiast - jak podał zarząd Huuuge - w grudniu po raz pierwszy był dwucyfrowy i sięgnął 11 proc., a w pierwszym kwartale 2021 roku był jeszcze wyższy.

To właśnie z promocją nowych tytułów, głównie "Traffic Puzzle" i "Star Slots", związany był ubiegłoroczny wzrost nakładów marketingowych. Zwiększyły się one ponad dwukrotnie, podczas gdy na promocję bardziej popularnych, starszych tytułów - "Huuuge Casino" i "Billionaire Casino" - wydano mniej niż rok wcześniej.

Michał Wojciechowski uważa, że ze względu na rosnące nakłady reklamowe, nowe gry mogą w tym roku nie być jeszcze rentowne, choć przyznaje, że jest to konserwatywna prognoza. Zdaniem analityka, sukces finansowy nowych gier mógłby natomiast zostać bardzo pozytywnie odebrany przez inwestorów, którzy skupiają się na wynikach flagowych produkcji Huuuge.

Również zdaniem analityków Credit Suisse, rynek może nie doceniać nowych gier spółki - szacują oni, że dwie najpopularniejsze gry "warte" są ok. 38 zł na akcję, co oznacza, że wycena nowszych tytułów odzwierciedlona w kursie akcji Huuuge to zaledwie 5 zł.

Huuuge konkuruje o inwestorów z Ten Square Games

Jak uważa Maciej Kietliński z Noble Securities, pomimo dobrych perspektyw, negatywnie na wycenę Huuuge może w krótkim terminie wpływać gorszy sentyment do producentów gier. Według analityka, przemawiają za tym m.in. oczekiwane zakończenie pandemii COVID-19, która wspierała wyceny spółek gamedev, oraz ciążący lokalnemu rynkowi lider, czyli CD Projekt.

"Wydaje się, że rynek ostatnio zawiódł się na sektorze gier. Do tego wychodzimy z pandemii, a producenci gier razem z firmami biotechnologicznymi były spółkami, które korzystały na tym okresie i de facto były jedynymi branżami, mogącymi wygenerować zyski ze spekulacji giełdowej" - powiedział analityk.

Do tego, jak ocenia Kietliński, na krajowym rynku kapitałowym Huuuge musi konkurować o względy inwestorów z "lubianym" Ten Square Games. Analityk ocenia, że choć zarówno Huuuge jak i TSG notują wzrosty wyników, to ta druga spółka wydaje się mieć przed sobą więcej czynników, które mogą stanowić wsparcie dla wyceny.

Huuuge jest producentem i wydawcą gier przeznaczonych na urządzenia mobilne i platformy internetowe. Podstawową ofertę spółki stanowią gry typu social casino. Najbardziej dochodowe produkcje to: "Huuuge Casino", Billionaire Casino", "Star Slots" i "Traffic Puzzle"

Firma zadebiutowała na GPW 19 lutego. Wartość oferty poprzedzającej debiut sięgnęła 1,67 mld zł, w tym wartość emisji nowych akcji to 565 mln zł.

Newsletter

Newsletter

Znana dziennikarka TVP Info rozstała się z telewizją publiczną

Znana dziennikarka TVP Info rozstała się z telewizją publiczną  Reporter „Faktów” zniknął z anteny. Związany jest z TVN od 1997 roku

Reporter „Faktów” zniknął z anteny. Związany jest z TVN od 1997 roku  TV Republika będzie miała swój program śniadaniowy. Pojawi się w nim Anna Popek?

TV Republika będzie miała swój program śniadaniowy. Pojawi się w nim Anna Popek?  Reakcja LPP po zarzutach ws Rosji: wizerunkowa "wtopa" roku

Reakcja LPP po zarzutach ws Rosji: wizerunkowa "wtopa" roku  Kanał Sportowy z większymi wpływami. Borek, Pol i Smokowski dostali mniej z zysku

Kanał Sportowy z większymi wpływami. Borek, Pol i Smokowski dostali mniej z zysku

Dołącz do dyskusji: Analitycy: słabe wyniki Huuuge w IV kwartale wyjątkiem, w br. wzrosną o 20 proc.