Firma Grzegorza Hajdarowicza Gremi International odwołała zaplanowana na poniedziałek walne zgromadzenie KCI (to większościowy akcjonariusz Gremi Media, wydawcy „Rzeczpospolitej” i „Parkietu”), na którym miano decydować w sprawie wycofania firmy z giełdy. Powodem oficjalnym jest epidemia, natomiast mniejszościowi akcjonariusze uważają, że zablokowali walne, bo utworzyli porozumienie mające już prawie 9 proc. ogółu głosów.

Gremi International żądanie zwołania walnego zgromadzenia KCI skierowało pod koniec sierpnia. Jednym z punktów, nad którym mieli głosować akcjonariusze, było upoważnienie zarządu do złożenia w Komisji Nadzoru Finansowego wniosku o wycofanie akcji KCI z obrotu giełdowego (spółka jest notowana na rynku głównym). Ustalono, że walne odbędzie się 21 września.

W środę po południu KCI w komunikacie giełdowym poinformowało, że Gremi International wycofało swoje żądanie. - Wniosek swój akcjonariusz uzasadnił faktem wystąpienia istotnych ryzyk prawno-logistycznych, uniemożliwiających uczestnictwo przedstawicieli akcjonariusza w Walnym Zgromadzeniu Spółki, spowodowane m.in. stanem pandemii zakaźnej choroby COVID-19 - stwierdzono.

Mniejszościowi akcjonariusz zawarli porozumienie

Do Gremi International należy 24,35 proc. akcji KCI, a do Gremi Inwestycje, innej spółki kontrolowanej przez Grzegorza Hajdarowicza - 33,11 proc. Na walnym zgromadzeniu do przyjęcia uchwały w sprawie wycofania akcji z obrotu giełdowego potrzeba minimum 90 proc. oddanych głosów.

W ostatnich tygodniach mniejszościowi akcjonariusze KCI zawarli porozumienie. Na początku zeszłego tygodnia poinformowano, że po przystąpieniu do niego kolejnych osób (wtedy było ich łącznie kilkanaście) mają one w sumie walory stanowiące 5,09 proc. kapitału i głosów na walnym zgromadzeniu firmy.

Zaznaczono, że porozumienie zostało zawarte „przeciwko dążeniom akcjonariusza dominującego tej spółki Grzegorza Hajdarowicza do jej wycofania giełdy, z uwagi na rak wezwania po cenie godziwej”. Reprezentantem porozumienia jest Piotr Szczęsny, od kilku lat będący w sporach z Hajdarowiczem (jesienią 2015 roku Gremi Media pozwało Szczęsnego i Radosława Kędziora, po tym jak zablokowali przejęcie Presspubliki).

- Decyzja Hajdarowicza nastąpiła dzień po tym, jak otrzymał on z KDPW listę akcjonariuszy uprawnionych do udziału w zgromadzeniu. Zorientował się wówczas, że nie ma szans na uchwalenie uchwały delistingowej. W tym momencie Porozumienie akcjonariuszy KCI przeciwko delistingowi zgromadziło już 8,8 proc. ogólnej liczby głosów, czyli ponad 6 milionów akcji - liczby te nie dawały Hajdarowiczowi szans na zebranie 90 proc. głosów na zgromadzeniu - skomentowano na stronie porozumienia.

- Mobilizacja akcjonariatu KCI zakończyła się chwilowym sukcesem. Ale sprawy z pewnością nie można uznać za zamkniętą. Można się obawiać, że Hajdarowicz w dalszym ciągu będzie dążył do usunięcia KCI z giełdy. Może nastąpić rozwodnienie kapitału, wskutek czego Hajdarowicz mógłby zepchnąć nas poniżej 5 proc. Jeżeli nastąpi rozwodnienie, trzeba podjąć adekwatne do sytuacji kroki prawne. Dlatego uważam, że Porozumienie powinno kontynuować swoją działalność - dodał Piotr Szczęsny.

Na wezwanie do sprzedaży akcji KCI nikt nie zareagował

W lipcu br. Gremi International ogłosiło wezwanie do sprzedaży akcji KCI, początkowo proponując 0,58 zł za sztukę, a potem 0,59 zł. Zapisy przyjmowano od 16 lipca do 17 sierpnia. 18 sierpnia pośredniczący w wezwaniu DM BOŚ poinformował, że „transakcja giełdowa w ramach wezwania planowana na dzień 20 sierpnia 2020 r. w związku z brakiem zapisów, nie zostanie zawarta”.

W środę na koniec sesji giełdowej kurs KCI wynosił 0,79 zł, co daje kapitalizację w wysokości 52,4 mln zł.

Do końca maja kurs giełdowy KCI wynosił ok.0,50 zł, potem nagle podskoczył nawet do 1,15 zł. 29 maja br. firma w komunikacie giełdowym podała, że tego dnia doszło do „znacznego, istotnie odbiegającego od średniej dziennej w 2020 r., wzrostu ceny akcji spółki”, mimo że nie było „jakichkolwiek wydarzeń czy okoliczności odnoszących się bezpośrednio do spółki czy jej sytuacji ekonomicznej, których wystąpienie mogłoby powodować w ww. dniach tak istotną zmianę kursu akcji”.

Spółka skierowała do Komisji Nadzoru Finansowego zawiadomienie o zaistnieniu okoliczności wskazujących na naruszenie zakazu dokonywania manipulacji na rynku lub usiłowania dokonywania manipulacji na rynku.

Dlaczego Hajdarowicz chciał wycofać KCI z giełdy?

W komunikacie giełdowym pod koniec czerwca podano kilka przyczyn uzasadniających wycofanie KCI z giełdy. - Bardzo znaczne wahania kursu akcji Emitenta (czyli KCI - przyp.), które nie mają źródeł w faktycznych zdarzeniach gospodarczych oraz zintensyfikowana akcja dezinformacyjna prowadzona w mediach elektronicznych deprecjonująca intencje akcjonariusza kontrolującego KCI S.A. nie uwiarygadniają KCI S.A. przed potencjalnymi partnerami, liczącymi się międzynarodowymi funduszami inwestycyjnymi, z którymi Spółka planuje współpracować, co wyraźnie wskazane zostało w powyższej Strategii a akcje Emitenta postrzegane są jako papier spekulacyjny - stwierdzono.

W połowie 2017 roku zarząd KCI złożył wniosek o wykluczenie akcji z rynku głównego warszawskiej giełdy i wprowadzenie ich do obrotu na bocznym rynku NewConnect. Firma przy okazji chciała zmienić nazwę na Gremi Spółka Inwestycji.

Decyzję walnego zgromadzenia KCI w tej sprawie zakwestionowali niektórzy akcjonariusze mniejszościowi spółki i złożyli pozwy sądowe. W styczniu 2018 roku Sąd Okręgowy w Krakowie IX Wydział Gospodarczy oddali pozew Jana Bednarza, który domagał się unieważnienia uchwały akcjonariuszy KCI o zmianie rynku notowań. Trzy miesiące później orzeczenie uprawomocniło się. Za to w połowie lipca 2018 roku ten sam sąd, rozpatrując pozew Marii Thiele, Radosława Kędziora i Piotra Szczęsnego, unieważnił uchwałę akcjonariuszy KCI o przejściu spółki z rynku głównego GPW na NewConnect. Zarząd KCI w komunikacie giełdowym poinformował, że po uzyskaniu pisemnego uzasadnienia wyroku zdecyduje, czy złoży apelację.

We wrześniu 2018 roku Sąd Okręgowy w Krakowie, unieważniając uchwałę akcjonariuszy KCI o przejście z głównego rynku warszawskiej giełdy na NewConnect, uzasadnił, że Grzegorz Hajdarowicz musi ogłosić wezwanie do sprzedaży akcji.

Podobny warunek postawił zarząd warszawskiej giełdy: na przejście z rynku głównego na NewConnect muszą zgodzić się akcjonariusze mający minimum 90 proc. głosów na walnym zebraniu spółki, a Grzegorz Hajdarowicz ma ogłosić wezwanie dla pozostałych akcjonariuszy do sprzedaży walorów.

Zarząd KCI w komunikacie w zeszłym tygodniu stwierdził, że postępowanie w tej sprawie przed Sądem Apelacyjnym w Krakowie przedłuża się. - Sąd Apelacyjny w Krakowie na podstawie art. 390 § 1 k.p.c. przedstawił Sądowi Najwyższemu budzące poważne wątpliwości zagadnienie prawne dotyczące możliwości zastosowania art. 91 ustawy o ofercie w przypadku przeniesienia notowań akcji spółki z GPW na rynek ASO (NewConnect) a Emitent oczekuje na wyznaczenie terminu rozprawy przed Sądem Najwyższym - poinformowano.

Wskazano też inne powody, dla których warto wycofać KCI z giełdy. - W opinii Zarządu istotną przesłanką wyjścia z GPW są m. in. obowiązki informacyjne, których zachowanie staje się hamulcem wzrostu firmy. Długoterminowy rozwój wymaga zachowania długoterminowej poufności, a przepisy rynku kapitałowego nie zapewniają takiej możliwości. Utrata statusu spółki publicznej spowoduje także zmniejszenie kosztów funkcjonowania Spółki, choćby z uwagi na zaprzestanie przygotowywania przez KCI S.A. i opiniowania przez audytorów raportów okresowych - wyliczono.

KCI ma 71 proc. kapitału Gremi Media

KCI jest właścicielem większościowego pakietu akcji Gremi Media, wydawcy „Rzeczpospolitej” i „Parkietu”, ponadto prowadzi działalność w branży nieruchomości. W połowie ub.r. firma przyjęła strategię na lata 2019-2030. Zapowiedziała, że zmniejszy zaangażowanie kapitałowe w Gremi Media do poziomu 40-60 proc. oraz będzie inwestować w park edukacji i rozrywki Alvernia Planet.

Przez prawie rok firma sprzedała akcje Gremi Media za ok. 10 mln zł. W połowie czerwca sfinalizowała kolejną taką transakcję: za 3,51 mln euro zbyła 114 tys. walorów Gremi Media (6,67 proc. kapitału spółki) luksemburskiej firmie FBNK Finance należącej do Facebank Group. W efekcie ma akcje Gremi Media stanowiące 71,35 proc. kapitału i 78,51 proc. głosów na walnym zgromadzeniu.

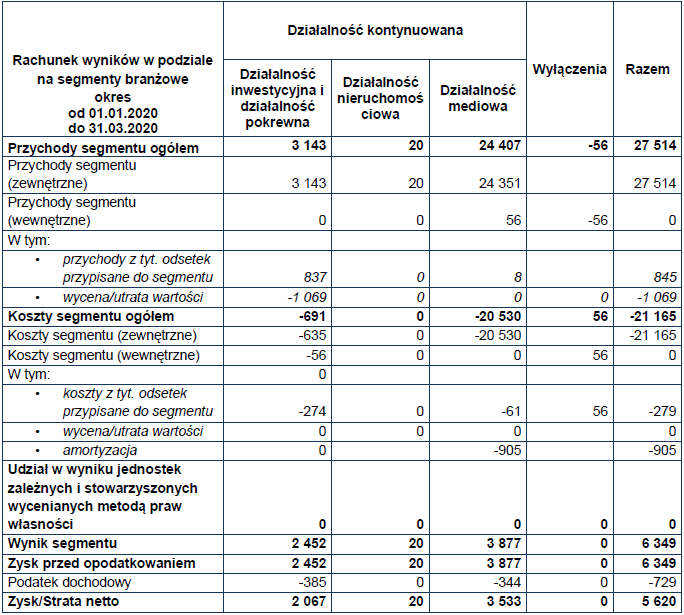

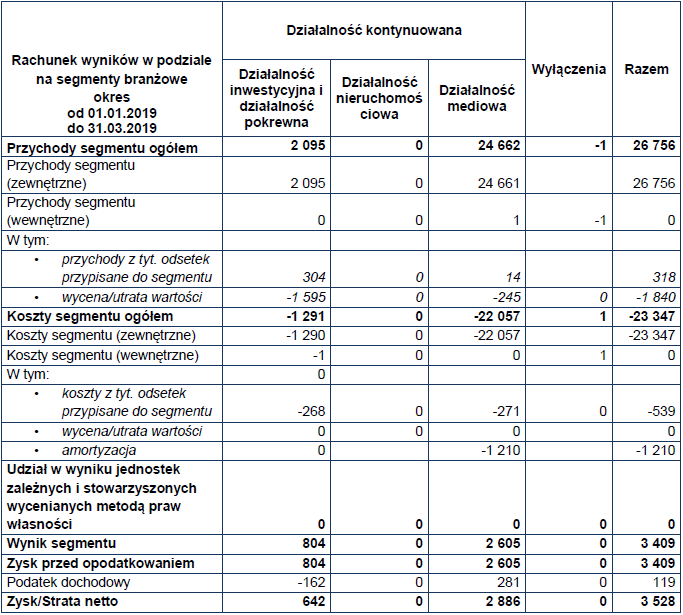

W pierwszym kwartale przychody KCI zwiększyły się rok do roku z 26,75 do 27,51 mln zł, a koszty zmalały z 23,35 do 21,16 mln zł, dzięki czemu zysk netto poszedł w górę z 3,53 do 5,62 mln zł.

Segment mediowy KCI (stanowią go akcje Gremi Media) zanotował spadek wpływów z 24,66 do 24,41 mln zł oraz zysku netto z 2,89 do 3,53 mln zł. W pierwszym kwartale br. przychody grupy kapitałowej Gremi Media zmalały o 4,2 proc. do 23,53 mln zł, zysk EBITDA - z 4,51 do 4,23 mln zł, a zysk netto wzrósł z 3,08 do 3,54 mln zł.

Z kolei w pionie inwestycyjnym KCI przychody poszły w górę z 2,09 do 3,14 mln zł, a zysk netto z 642 tys. zł do 2,07 mln zł.

Grzegorz Hajdarowicz, członek rad nadzorczych Gremi Media i KCI

Grzegorz Hajdarowicz, członek rad nadzorczych Gremi Media i KCI