Rysy na Wall Street. Nadciąga bessa?

Obawy przed głębszą korektą notowań na nowojorskim parkiecie wciąż nie mogą się zmaterializować, jednak coraz bardziej widoczne są sygnały ostrzegawcze. Płyną one z rosnącego zróżnicowania sytuacji w poszczególnych segmentach rynku. Spadkową tendencję rozpoczęły indeksy małych spółek oraz firm nowych technologii, a jej skala i dynamika może wskazywać na początek większej fali.

Od dłuższego czasu słychać coraz więcej opinii, przestrzegających przed możliwością wystąpienia głębszej korekty na amerykańskim rynku akcji, a nawet zakończenia hossy. Trudno się tym głosom dziwić, biorąc pod uwagę, że indeksy rosną od ponad pięciu lat, a S&P500 na początku kwietnia miał wartość o 185 proc. wyższą niż w marcu 2009 r. W tym czasie inwestorzy przeżyli zaledwie dziewięć korekt, z których jedynie dwie mogły napędzić nieco więcej strachu. Ostatnia większa fala spadków, sięgająca 20 proc., miała miejsce prawie trzy lata temu. Od dwóch lat skala korekty nie przekroczyła 10 proc. Argumenty przemawiające za końcem hossy są związane przede wszystkim z bardzo zaawansowanym czasem jej trwania oraz skalą zwyżki. W kwestii fundamentów zdania są podzielone. Nie ma zgody co do tego, czy akcje są przewartościowane, czy też mają jeszcze potencjał do wzrostu. Podzielone są opinie w sprawie perspektyw amerykańskiej gospodarki. Nie ma też zgodności co do wpływu zmian polityki pieniężnej Fed na sytuację na rynku akcji. Trwający sezon publikacji wyników spółek, mimo pesymistycznych oczekiwań, podtrzymuje nadzieje zwolenników kontynuacji hossy. Zmienne sygnały wysyła rezerwa federalna w kwestii daty rozpoczęcia cyklu podwyżek stóp procentowych, choć czynnik ten będzie mieć coraz większy wpływ na giełdową koniunkturę.

O ile kwestia końca hossy nie wydaje się najpilniejszym zmartwieniem inwestorów, to perspektywa głębszej korekty jest jak najbardziej aktualna. Po serii czterech wzrostowych przedświątecznych sesji, strach przed kontynuacją dynamicznych spadków z pierwszych dwóch tygodni kwietnia nieco zelżał, jednak byki wciąż nie mogą być pewne swego. Ich czujności nie powinna usypiać stosunkowo dobra sytuacja Dow Jones’a i S&P500. Ostrzegawcze sygnały wysyłają bowiem pozostałe indeksy. Nasdaq i Russel 2000, wskaźnik koniunktury w segmencie mniejszych spółek, spadkową falę rozpoczęły na początku marca, o prawie miesiąc wyprzedzając zniżki głównych indeksów. W obu przypadkach skala zniżki sięga 6 proc., a w najgorszym momencie wynosiła 8 proc. Ostatnie zwyżki nie poprawiły sytuacji w znaczący sposób. Na razie zadziałało wsparcie w postaci dołka z początku lutego, jednak jego kolejny test jest bardzo prawdopodobny, a wynik ponownej walki w jego okolicach niepewny. W przeszłości niejednokrotnie to właśnie Russel i Nasdaq rozpoczynały fazę pogorszenia się nastrojów. Tak może być i tym razem, gdy na realizację zysków zacznie się decydować coraz liczniejsze grono inwestorów. Gdy przy drzwiach z napisem „wyjście” zacznie robić się tłok, może być nerwowo, podobnie jak pod koniec marca, gdy akcje Facebooka taniały o 7 proc., a w pierwszej połowie kwietnia zniżki sięgające 4,5-5 proc. nie należały do rzadkości.

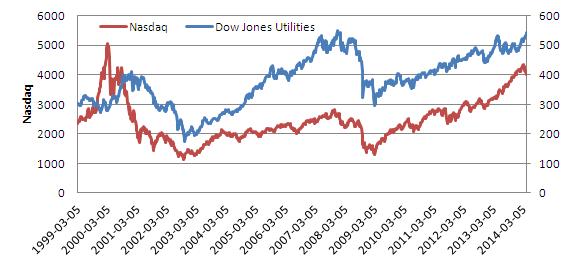

Zmiany indeksów Nasdaq i Dow Jones Utilities

Źródło: Stooq.pl.

O tym, że zanosi się na poważniejszą zmianę nastrojów, świadczyć też może obserwacja pozostałych wskaźników nowojorskiej giełdy. Co prawda wrażliwy na zmiany koniunktury gospodarczej indeks grupujący spółki branży transportowej zachowuje się podobnie jak Dow Jones i S&P500, nie sygnalizując niepokoju przed spowolnieniem tempa wzrostu gospodarczego, jednak silny i niezagrożony trend wzrostowy w sektorze firm użyteczności publicznej sugeruje, że inwestorzy zaczynają preferować sektory mniej narażone na koniunkturalne zawirowania, szukając szansy na przedłużenie hossy lub przeczekanie korekty z większym udziałem w portfelu papierów mniej podatnych na spadki.

Roman Przasnyski, Open Finance

Newsletter

Newsletter

"Urbański nie żyje, a Mentzen zatrzymany". Plaga oszustw w mediach społecznościowych

"Urbański nie żyje, a Mentzen zatrzymany". Plaga oszustw w mediach społecznościowych  Znana dziennikarka TVP Info rozstała się z telewizją publiczną

Znana dziennikarka TVP Info rozstała się z telewizją publiczną  Tańsza telewizja dzięki wypowiedzeniu. „Sygnał, że potrzebujemy podejść mniej standardowo”

Tańsza telewizja dzięki wypowiedzeniu. „Sygnał, że potrzebujemy podejść mniej standardowo”  Lawina klientów zrezygnowała z usług płatnej telewizji

Lawina klientów zrezygnowała z usług płatnej telewizji  Reporter „Faktów” zniknął z anteny. Związany jest z TVN od 1997 roku

Reporter „Faktów” zniknął z anteny. Związany jest z TVN od 1997 roku

Dołącz do dyskusji: Rysy na Wall Street. Nadciąga bessa?